|

||||||||||||||

|

|

|

2011 年 8 月 1 日 星期 一 |

|

||

| 发达国家债务如山 世界经济艰难爬坡 |

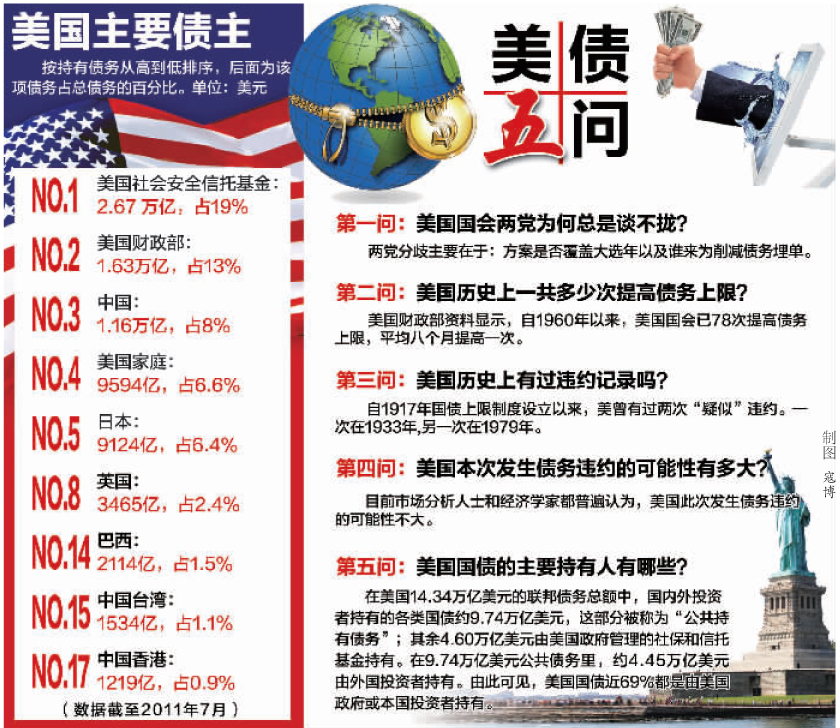

美国债务谈判僵局不知如何收场,大西洋彼岸的欧洲则仍在主权债务危机的泥沼中苦苦挣扎。欧美发达国家的债务问题集中爆发使得全球经济复苏之路变得更加崎岖而艰难。 1 不可能发生的恐将发生 美国政府出现债务违约一度被认为是不可能发生的事情,但如今正逐步走向可能,美国AAA评级不破的神话也可能因此被打破。 作为全球最大的经济体,美国的债务规模同样无人能及。之所以会出现当前的乱局,恰恰是因为美国联邦政府的举债总额已突破法定的14.3万亿美元上限,如不提高,美国政府将不能再发债以偿还到期债务和利息,从而出现违约。 庞大的14.3万亿美元债务不仅意味着美国是全球第一大负债国,而且标志着美国联邦政府的债务水平已逼近美国国内生产总值(GDP)的100%。这还只是联邦政府的负债,如果把美国各州和地方政府的债务以及受政府支持企业的债务加在一起,美国公共债务总额已达到GDP的124%,为历史最高水平。与此同时,美国政府财政赤字也已占到GDP的10%。 虽然眼下外界关注的焦点是美国国会两党能否就提高债务上限达成妥协,但谈判困局折射出的实际上是美国经济长期隐患。 得益于美元的国际储备货币地位,美国政府一直在国际金融市场上独享低廉融资成本,这助长了美国政府寅吃卯粮的财政习惯。过度消费以及由此引发的高负债和高赤字一直是美国经济的一大隐患。金融危机和经济衰退使得美国政府的债务形势变得更加严峻,其债务水平不仅没有下降,反而进一步扩张,经济刺激计划使私人部门负债进一步转入公共部门负债。 提高债务上限虽然可以暂时消除美国政府的违约之虞,但以债养债的做法绝非长久之计,只会让问题日趋严重。正因为如此,各大信用评级机构连日来均警告说,即便美国国会就提高债务上限如期达成协议,如果美国政府不能拿出强有力的措施整顿财政,其信用评级仍有可能遭降。 2 已经发生的仍在继续 与此同时,在大西洋彼岸的欧洲,一场历时一年半的主权债务危机仍在继续,并不断掀起新的波澜。 虽然欧元区成员国领导人不久前出台了对希腊的第二轮救助方案,并决定进一步加大应对危机的“火力”,但外界对于危机进一步向意大利和西班牙这两个欧元区大国蔓延的担忧仍挥之不去。分析人士指出,由于希腊新救助方案的执行及其后果仍存不确定性,再加上导致欧债危机的深层次原因依然存在,未来一段时间内欧洲仍难以风平浪静,欧债危机再掀波澜的可能性依然存在。 早在2009年年底,债务形势最为严峻的希腊率先陷入危机,由此拉开了欧元区主权债务危机的序幕。虽经欧盟巨额救助,但希腊在苦苦挣扎了一年多之后还是难逃债务违约的厄运,恐将成为首个发生主权违约的欧元区国家。其间,爱尔兰和葡萄牙也相继倒下,危机的传染效应一再得到印证,却不知将止于何处。 有趣的是,作为一个整体,欧元区的负债和赤字水平都比美国低,但危机恰恰爆发在欧洲,这与欧元的体制性弊端有很大关系。欧债危机固然成因种种,但部分欧元区国家长期累积的庞大债务无疑是最直接的诱因。以希腊为例,其去年公共债务已飙升至GDP的143%,赤字则高达GDP的10.5%,比美国还要严重。眼下备受关注的意大利,其公共债务也已达到GDP的116%,赤字约为GDP的5.3%。尤其令人担忧的是,以希腊为代表的部分欧元区国家长期以来经济竞争力不断下滑,远不及美国,这使得外界更加担忧这些国家能否顺利走出危机。 3 全球经济恐“受灾” 作为全球两大主要经济体,美欧债务问题堪比两座火山,其集中爆发势必拖累全球经济复苏步伐。无论是美国出现债务违约或遭降级,还是欧元区主权债务危机进一步升级,不仅会打击美欧经济复苏,进而传导给其他经济体,而且也容易引发新一轮动荡,直接冲击全球经济。 中国至少持有1.16万亿美元美国国债,是持有美国国债最多的国家。如果美国发生债务违约,中国必将遭受严重损失。无奈的是,美国国债依然是全球最稳定、风险最小的债券,并且也只有美国国债市场才能吸收中国快速增加的外汇储备。 不过,如果美国发生债务违约,对中国影响最大的并不是外汇储备损失,而是由此带来的美国经济乃至全球经济二次衰退,届时中国经济必然无法独善其身。 分析人士指出,一旦美国发生债务违约或遭降级,美国国债收益率将飙升。由于美国国债收益率被视为市场无风险借贷成本的基准,因此这意味着整个市场借贷成本将上升。对美国政府、企业以及个人消费者来说,财务负担将大大加重,经济复苏将中断,甚至重新陷入衰退。 据摩根大通估计,如果美国AAA评级遭下调,会导致美国国债收益率上升60到70个基点,这意味着美国政府融资成本每年增加近1000亿美元,财政负担进一步加剧。并且,一旦美国评级被下调,房利美、房地美等许多和政府相关的部门机构评级也将被下调。除政府和相关机构融资成本上升外,抵押贷款、学生贷款、汽车贷款等市场贷款利率也均将有所上浮,并进而影响消费信心,不利于美国经济复苏。 瑞士信贷银行日前发布的报告称,如果美国出现债务违约,美国经济将萎缩5%以上,而纽约股市将会暴跌30%。在刚过去的一周里,由于提高债务上限的谈判久拖不决,纽约股市经历了今年以来最惨烈的一周,标准普尔500指数连续5个交易日下挫,全周下滑近4%。 与此同时,如果美国发生违约,将会引发全球范围的金融动荡,全球债市和股市均将出现巨大波动。此外,美元汇率将大跌,可能导致石油等以美元定价的大宗商品价格暴涨,进而给其他经济体造成较大输入性通胀压力。 不过,也有分析师认为,虽然美国评级下调可能会给市场带来一定冲击,但也无需视之为洪水猛兽。即便美国评级下调,大多数长期债券持有人也不会抛售美国国债。毕竟,即便美国评级被下调一级至AA+,也依然高于日本的AA-,更好于目前债务危机缠身的欧元区国家,因此目前仍没有比美国国债更好的替代品。 当然如果美国评级下调,必定会影响到债券持有人信心,可能将迫使中国等国家未来减少购买美国国债。 刚上任不久的国际货币基金组织总裁拉加德近日警告说,美国债务违约或信用评级遭下调将造成非常严重的后果,冲击美国及全球经济,而美元作为全球主要储备货币的地位也将受到质疑。 针对欧元区主权债务危机,国际货币基金组织今年6月发布的一份报告说,鉴于欧元区在全球经济中的分量,其能否成功解决危机并实现经济增长将对其他经济体产生重大影响。如果危机进一步向区内核心国家蔓延,全球经济将受到更加猛烈的冲击。

新闻链接 围绕提高债务上限 两党继续激烈角力

党派分野明显 7月29日,美国国会众议院以218票赞成、210票反对、3票弃权的表决结果批准共和党领袖、众议院议长约翰·博纳提出的法案,把提高债务上限和大规模削减公共开支措施捆绑在一起。当日,民主党控制的参议院以59比41的投票结果否决了博纳提出的法案。 按照博纳的方案,国会将采取“两步走”的方式提高债务上限,即先将债务上限提高9000亿美元,并在未来10年削减赤字9170亿美元,之后以通过平衡预算的宪法修正案为前提,再提高1.6万亿美元债务上限。这意味着在明年初,美国将再度面临提高债务上限的讨论,届时,这一问题会成为作为民主党人的美国总统奥巴马寻求连任的重要障碍。 7月30日,由共和党把持的众议院又以246票对173票的投票结果,否决了由参议院民主党领袖里德提出的方案。根据里德的方案,国会将同意一次性提高美国债务上限2.4万亿美元,这足以支撑到明年11月美国总统选举之后。该方案同时要求美国在未来十年削减赤字2.2万亿美元。 参议院预定于7月31日对里德的法案进行表决,但7月30日有43位共和党参议员联名写信表示反对里德方案,这意味着该方案在参议院获得通过的可能性不大。两党在债务上限问题上仍在激烈博弈。“驴象之争”制造的不确定性,为世界经济笼罩阴影。 两党试图幕后妥协 奥巴马当天在白宫紧急会晤里德和众议院民主党领袖佩洛西,并与参议院共和党领袖麦康奈尔沟通,但未能取得实质进展。 美国财政部称,美国联邦政府在今年5月16日已突破14.29万亿美元的法定举债上限。如果国会不能在8月2日前提高债务上限,美国政府将面临违约风险。根据美国立法程序,提高债务上限的法案需经国会两院通过,才能提交总统签署为法律。从目前来看,两党在这一问题上最终如何妥协仍存在很大变数。 市场正密切关注美国两党谈判走向和经济增长前景。最新数据显示,美国今年第二季度经济增长换算成年率为1.3%。 一些分析师说,无论是两党谈判进展还是经济增长速度都难以平复市场担忧。美国纽约股市道琼斯30种工业股票平均价格指数29日连续第六天下跌,一周累计下跌540点,累计跌幅为一年来最高。 一些分析师说,双方在台面上互不让步,共和党领袖博纳力排党内压力、在众院推动表决已属积极一步。两党可能在幕后达成某种一致,避免出现违约事件。 (本组稿件综合新华社、《广州日报》消息) |

|