|

||||||||||||||||||||||||||

|

|

|

2014 年 2 月 15 日 星期 六 |

|

||

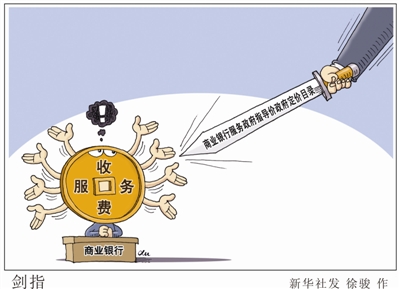

| 有形之手能否根治银行服务乱收费? |

随着部分商业银行违规向个人或企业客户乱收费屡屡曝光,国家发展和改革委员会、中国银监会加大查处、整治力度,并于14日公布了规范商业银行服务收费政策措施。这些举措能否惠及城乡居民、企业,促进银行业健康发展?能否根治广为诟病的乱收费?记者就此采访了发展改革委、银监会和专家学者及部分消费者。 1 用“紧箍咒”遏制乱收费 商业银行服务收费名目繁多,部分国有大银行收费项目超过400种。由于收费名目多,不透明,一些银行客户抱怨一不小心就被乱收费。为此,两部门公布了商业银行服务实行政府指导价政府定价的目录,降低和调整部分收费标准,规定部分免费服务项目。 中国国际经济交流中心信息部部长徐洪才说,目前我国银行垄断比较严重,一些金融服务存在“霸王条款”现象。银行服务兼具“自然垄断”和“公益服务”特征,某些服务定价不能完全交给市场,政府应该适当引导和干预。 中央财经大学中国银行业研究中心主任郭田勇认为,商业银行中间业务的确存在着收费项目较多、部分项目收费较高以及收费不透明等问题。 他认为银行收费问题争论的焦点费用高低只是一个方面,服务质量也是社会所关注的,银行收费要做到物有所值,这正是我国银行业的不足之处。目前国内商业银行的主要盈利来源仍是利息收入,想要仅仅提高中间业务的手续费来增加收入是不可取的,应在中间业务的品种和品质方面增强竞争力。 2 银行收费谁做主? 商业银行服务收费是否应该完全由市场说了算?政府出面规范是否有违法律和充分发挥市场在配置资源中的决定性作用的精神?对此,中国人民大学法学院副教授孟雁北的回答是否定的。 她认为,我国金融领域还不是充分竞争的领域,因此商业银行与其交易相对人相比,还具有相对的经济优势。如果滥用相对经济优势地位行为损害了实质的公平和正义而市场机制本身又无法对其进行制约时,法律就需要对商业银行包括自主定价权在内的经营自主权进行必要的规制。 郭田勇说,市场定价并非在任何情况下都是准确的,当出现收费不规范现象时,适度的政府干预有助于保持价格的合理性。在银行业发展成熟的国家,许多中间业务都是免费的,如英国对跨行取款不收手续费。 3 增加服务收费透明度 引进外部监督 面对银行提供的数百种服务收费项目,许多消费者感到茫然,往往不知道在哪个环节就被不明不白宰一刀。 在某企业工作的刘先生反映,他曾在华夏银行办理了一张白金卡,经办人员当时称免收年费。过了一年,在没有事先通知的情况下,“一年扣了我680元年费,很黑啊”。招商银行信用卡持有者徐先生曾为信用卡挂失付出了60元的手续费,感觉有点贵。 中国银监会创新部主任王岩岫说,为了保护银行客户的知情权和选择权等合法权益,《商业银行服务价格管理办法》包括了8条增强服务价格信息透明度的条款。例如,商业银行应当在其营业场所醒目位置,设有网站的应当在其网站主页醒目位置,及时、准确公示有关服务项目、价格等信息;商业银行提高实行市场调节价的服务价格,应当至少于实行前3个月依规进行公示。新办法还鼓励社会力量等外部力量监督银行服务收费。 对此,中国银行财务管理部高级经理刘屏非表示,新办法很大程度让老百姓有办法了解到服务价格信息,使他们拥有选择权,还能满足银行市场化的需求。 郭田勇认为,外部监管力量的作用和消费者维权意识的强化有利于推动银行收费更趋合理化、规范化。但规范银行收费归根到底还是要通过进一步开放银行业、引进民间资本,让银行业充分竞争来实现。 (据新华社北京2月14日电) |

|

≡ 洛阳社区最新图片 ≡ | ≡ 百姓呼声 ≡ | ≡ 洛阳社区热帖 ≡ | |

≡ 聚焦河洛 ≡≡ 亲子教育 ≡ | ≡ 公益慈善 ≡≡ 房产家居 ≡≡ 汽车时代 ≡ | ||