| | (资料图片) |

|

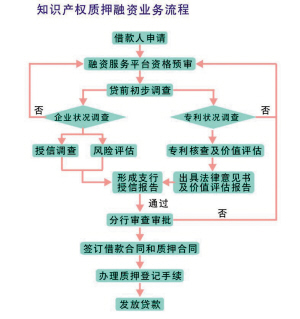

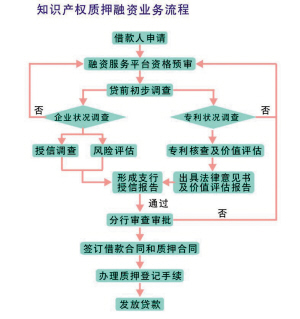

知识产权质押融资业务流程

本报讯 (记者 李迎博 见习记者 牛鹏远)近日,洛阳银行将500万元贷款发放给位于高新区的洛阳易通电气科技有限公司,不过与以往不同的是,这笔贷款的质押物是该企业15项自主知识产权的专利。

这笔贷款解了易通公司的燃眉之急,使得企业负责人高红振非常兴奋。今年5月,企业接到一张农业机械设备的订单,然而,由于生产资金不到位,迟迟不能开工。“到银行贷款找担保公司的话,需要支付一笔不菲的中介费。”高红振说,正在他为资金发愁时,高新区管委会和高新区金融办积极联系了洛阳银行。

得知高红振的企业拥有近30项具有自主知识产权的国家专利后,洛阳银行经过实际调查和评估,决定将其中的15项专利作为质押物,包括实用新型专利11项、国家发明专利2项、外观造型专利2项,共发放贷款500万元。近日,500万元资金到账,从企业申请贷款到批复到账,用了近一个月时间。

“没想到发明专利也能作为质押物,知识产权质押贷款真是为我们送来了及时雨。”高红振说。

高红振提到的知识产权质押贷款区别于传统的以不动产作为抵押物向金融机构申请贷款的融资方式,是指企业或个人以合法拥有的专利权、商标权、著作权中的财产权经评估后作为质押物,向银行等融资机构获取资金并按期偿还资金本息的一种融资行为。

今年5月,我市4家高新技术企业与工商银行洛阳分行签订了全市首单知识产权质押贷款意向书,共计1200万元。此后,多家银行与我市企业合作,开辟知识产权质押贷款这一新的融资模式。

当前,我市一大批高新技术企业发展势头强劲,具有自主知识产权的高新技术产品连年递增,但资金短缺一直困扰着不少企业。知识产权质押贷款新模式,为中小型高新技术企业拓宽了融资渠道。

“知识产权质押贷款模式,不仅拓宽了中小企业的有效抵质押范围,而且盘活了企业的无形资产,对高新技术产业发展和我市产业结构转型都具有推动意义。”市金融办相关负责人介绍,传统的融资模式以企业的厂房、设备等有形资产作抵押物,但大部分高新技术企业都是租用产业园区的厂房,无法提供有效的抵押资产,因此,想获得满足企业发展的贷款支持并不容易。与此同时,高新技术企业拥有很多自主知识产权,将知识产权作为质押物,符合科技型中小企业的特点,不仅能有效缓解企业抵押难和融资难,提高科技成果的转化率,增强企业核心竞争力,也是实现金融创新与科技创新对接的有益尝试。

我市拥有良好的工业基础和一大批高新技术企业,知识产权质押贷款前景广阔。不过,相对于土地、房产等不动产,知识产权价值评估的风险较大。洛阳银行小企业信贷部总经理李超表示,由于知识产权的价值波动较大,随着科技的进步和市场需求的变化,知识产权存在贬值风险。

市金融办相关负责人表示,在目前我国对于知识产权没有制定单独的评估操作细则、知识产权本身还存在较大的权利不稳定性,但广大中小企业又有强烈融资需求的情况下,我市银企的这种合作属于可贵而有益的探索,目前在我市还处于规模小、总量少的阶段。如何降低这一贷款模式的风险?市金融办相关负责人认为,可通过外部中介机构介入来降低风险:通过资产评估事务所对质押的知识产权进行评估以控制风险,由律师事务所从法律专业角度对借款人资质、借款用途、质物权属、出质人资质及还款来源、经营状况等进行调查、评审,作为防范法律风险的主要方式;通过专业的担保公司为申请贷款的企业提供担保,如出现逾期不还的情况,先由担保公司垫付资金。